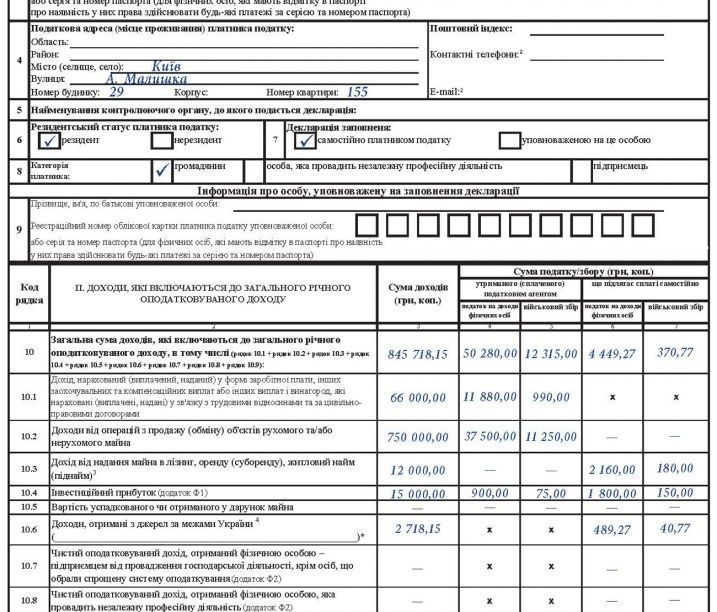

Пример заполнения имущественной декларации

В течение 2016 г. физическим лицом, не зарегистрированным как самозанятое лицо, получены доходы:

в виде заработной платы;

от продажи недвижимого и движимого имущества;

от предоставления в аренду недвижимого имущества;

от продажи ценных бумаг и иностранный доход.

Кроме того, налогоплательщик решил воспользоваться правом на налоговую скидку по расходам, понесенным на страхование жизни.

Общая сумма доходов, полученных в виде заработной платы, — 66 000,0 грн, с которого налоговым агентом удержан налог на доходы физических лиц в сумме 11 880,0 грн и военный сбор — 990,0 грн. Сумма таких доходов (66 000,0 грн) отражается в колонке 3 строки 10.1 раздела II декларации, сумма НДФЛ (11 880,0 грн) — в колонке 4 этой строки, сумма военного сбора (990,0 грн) — в колонке 5 строки.

Продажа объектов недвижимого (движимого) имущества

Налогоплательщиком в 2016 г. продано за 750 000,0 грн объект недвижимого имущества (квартиру), принадлежащий ему на праве частной собственности два года. Такой доход подлежит налогообложению налогом на доходы физических лиц по ставке 5 % и военным сбором по ставке 1,5 %, поскольку квартира находилась в собственности налогоплательщика менее трех лет.

Сумму НДФЛ в размере 37 500,0 грн и военного сбора в размере 11 250,0 грн налогоплательщиком уплачен при нотариальном совершении по налоговому адресу нотариуса.

Сумму полученного дохода (750 000,0 грн) отражаем в колонке 3 строки 10.2 декларации. При этом суммы налоговых обязательств в таком случае отражаются в колонке «Удержано (уплачено) налоговым агентом». Сумма НДФЛ (37 500,0 грн) отражается в колонке 4 строки 10.2 раздела II декларации, военный сбор (11 250,0 грн) — в колонке 5 строки.

Кроме того, налогоплательщиком в 2016 г. продан легковой автомобиль на общую сумму 425 000,0 грн. Согласно п. 173.2 ст. 173 Налогового кодекса доход, полученный плательщиком от продажи (обмена) в течение отчетного (налогового) года одного из объектов движимого имущества в виде легкового автомобиля и/или мотоцикла и/или мопеда, не подлежит налогообложению. Поэтому сумма такого дохода отражается в строке 11.2 раздела III декларации. Поскольку других необлагаемых доходов налогоплательщиком не получено, такая сумма отражается и в строке 11 вышеуказанного раздела.

Предоставление имущества в аренду

За 2016 г. налогоплательщик получил доход в сумме 12 000,0 грн от предоставления в аренду половины жилого дома по адресу: Киевская обл., с. Лисичанка, вул. Зеленая, буд. 8, другому физическому лицу, не зарегистрированному как самозанятое лицо.

Указанный доход подлежит налогообложению налогом на доходы физических лиц по ставке 18 % и военным сбором — 1,5 %.

Общую сумму дохода (12 000,0 грн) отражаем в колонке 3 строки 10.3 раздела II декларации.

Рассчитываем налоговое обязательство по НДФЛ:

12 000 грн × 18 % = 2 160,00 грн.

Указанную сумму отражаем в колонке 6 строки 10.3 раздела II декларации как сумму, подлежащую уплате в бюджет.

Рассчитываем налоговое обязательства с военного сбора:

12 000 грн × 1,5 % = 180,00 грн.

Указанную сумму отражаем в колонке 7 строки 10.3 раздела II декларации как сумму, подлежащую уплате в бюджет.

Кроме того, проставляем отметку «х» о предоставлении имущества в аренду в разделе «Сведения о собственное недвижимое (движимое) имущество и/или имущество, которое предоставляется в аренду (субаренду)», где указываем категорию объекта «2», адрес.

Доход от инвестиционных активов

В 2016 г. налогоплательщиком по 100 000,0 грн отчуждено корпоративные права ООО «Престиж», владельцем которого он был единолично и уставный фонд которого составлял 90 000,0 грн. Кроме того, в 2016 г. с участием профессионального торговца ценными бумагами (налоговым агентом) продано 13 тыс. акций ОАО «Металлург» на общую сумму 135 000,0 грн, номинальная стоимость которых — 130 000,0 грн. При продаже акций ОАО «Металлург» налоговым агентом удержан НДФЛ в сумме 900,0 грн и военный сбор — 75,0 грн.

При расчете налоговых обязательств от операций с инвестиционными активами заполняется приложение Ф1 к декларации.

Доходы от таких операций отражаются в колонке 4 строки 1 раздела i приложения Ф1, фактически понесенные расходы на приобретение таких активов отражаются в колонке 5 строки. Финансовый результат от операций с инвестиционными активами рассчитывается отдельно по каждому активу как разница между задекларированными доходами и расходами и отражается в колонке 6 строки. Общие суммы доходов, расходов и финансового результата отражаются в графе «Всего» строки 1 раздела i приложения Ф1.

По примеру общий финансовый результат по операциям с инвестиционными активами в 2016 г. составляет 15 000,0 грн. (235 000,0 грн – 220 000,0 грн = 15 000,0 грн).

Результат имеет положительное значение, которое переносится в строки 3.1 и 3 раздела 1 приложения Ф1.

Кроме того, положительное значение финансового результата отражается в колонке 3 строки 10.4 раздела II декларации.

В нашем случае — это 15 000,0 грн.

Рассчитываем налоговое обязательство по НДФЛ:

15 000 грн × 18 % = 2 700,00 грн.

В строке 4 раздела II приложения Ф1 отражаем общую сумму налоговых обязательств — 2 700,0 грн.

Сумма налога на доходы физических лиц, подлежащая уплате налогоплательщиком самостоятельно в бюджет, рассчитывается как разница между общей суммой налоговых обязательств и суммой налога, удержанная налоговым агентом (строка 4 раздела II приложения Ф1 минус строка 4.1 этого раздела):

2 700,0 грн – 900,0 грн = 1 800,0 грн.

Указанную сумму налога отражаем в строке 4.2 раздела II приложения Ф1 и в колонке 6 строки 10.4 раздела II декларации.

Рассчитываем налоговое обязательства с военного сбора:

15 000 грн × 1,5 % = 225,00 грн.

В строке 5 раздела II приложения Ф1 отражаем общую сумму налогового обязательства — 225,0 грн.

Сумма военного сбора, что подлежит уплате налогоплательщиком самостоятельно в бюджет, рассчитывается как разница между общей суммой налоговых обязательств и суммой сбора, удержанной налоговым агентом (строка 5 раздела II приложения Ф1 минус строка 5.1 этого раздела):

225,0 грн – 75,0 грн = 150,0 грн.

Указанную сумму сбора отражаем в строке 5.2 раздела II приложения Ф1 и в колонке 7 строки 10.4 раздела II декларации.

Иностранный доход

Доход, полученный 01.12.2016 г. из источников за пределами Украины (Франция), составляет

100 евро. Курс Нацбанка Украины на дату получения доходов — 27,1815 грн. Страна происхождения денежных средств (Франция) и наименование валюты указываются в колонке 2 строки 10.6 раздела II декларации.

Размер дохода, перечисленного в гривне, составляет 2 718,15 грн, который отражаем в колонке 3 строки 10.6 раздела II декларации.

Рассчитываем НДФЛ к уплате:

2 718,15 грн × 18 % = 489,27 грн.

Сумму налога, подлежащего уплате, отражаем в колонке 6 строки 10.6 раздела II декларации.

Рассчитываем военный сбор к уплате:

2 718,15 грн × 1,5 % = 40,77 грн.

Сумму сбора, подлежащего уплате, отражаем в колонке 7 строки 10.6 раздела II декларации.

Налоговая скидка

Категории расходов указываются в строке 13 раздела V декларации. Поскольку налогоплательщик намерен воспользоваться правом на налоговую скидку по расходам, понесенным на уплату страховых платежей по договору долгосрочного страхования жизни, проставляется отметка в п. 5 строки 13 этого раздела.

Общая сумма фактически осуществленных в течение отчетного (налогового) года расходов в размерах, разрешенных к включению в налоговую скидку согласно ст. 166 Налогового кодекса, отражается в строке 14 указанного раздела. В 2016 г. плательщиком осуществлены страховые платежи на сумму 23 160,0 грн, которая отражается в строке 14 раздела V декларации.

Поскольку понесенные расходы не превышают общей суммы начисленной заработной платы (66 000,0 грн), в строке 16 данного раздела указываем сумму 23 160,0 грн.

Рассчитываем сумму налога на доходы физических лиц, на которую уменьшаются налоговые обязательства в связи с использованием права на налоговую скидку, по которому определяется часть налога на доходы физических лиц, что соответствует понесенным расходам:

11 880,0 грн – (66 000,0 грн – 23 160,0 грн) × 18 % = 4 168,80 грн.

Сумму налога, на которую уменьшаются налоговые обязательства в связи с использованием права на налоговую скидку (4 168,80 грн), отражаем в строке 17 раздела V и в строке 19 раздела VI декларации.

Налоговые обязательства налогоплательщика

Общую сумму налоговых обязательств по налогу на доходы физических лиц, начисленную к уплате по результатам декларирования, отражаем в строке 18 раздела VI декларации. Эта сумма равна колонке 6 строки 10 раздела ІІ декларации и рассчитывается как сумма значений колонки 6 строк с 10.1 до 10.9. В этом случае:

2 160,0 грн + 1 800,0 грн + 489, 27 грн = 4 449,27 грн.

Вместе с тем налогоплательщик имеет право на уменьшение налоговых обязательств в связи с использованием права на налоговую скидку на сумму 4 168,80 грн.

Общую сумму налога на доходы физических лиц, подлежащая уплате в бюджет по результатам декларации, отражаем в строке 22.1 раздела VI декларации:

4 449,27 грн – 4 168,80 грн = 280,47 грн.

Общую сумму налоговых обязательств с военного сбора, подлежащей уплате по результатам декларирования, отражаем в строке 23.1 раздела VI декларации. Эта сумма равна колонке 7 строки 10 раздела ІІ декларации и рассчитывается как сумма значений колонки 7 строк 10.1 до 10.9. В этом случае: 180,0 грн + 150,0 грн + 40,77 грн = 370,77 грн.

Образец заполнения декларации и приложения Ф1.